FXのチャート分析ではテクニカル指標を使用するのが一般的でしょう。

テクニカル指標は数多くありますが、何をどのように使っているかは人それぞれ。

ですがテクニカル指標の基本的な使い方を知らない事には、独自のアレンジをしても効果は期待できません。

これまで私が学んできた事を記事にしています。

FXに真剣に取り組んでいる方のお役に立てば幸いです。

テクニカル指標とは

テクニカル指標とは、価格の推移や時間等のデータをもとに算出された数値を、チャート分析に利用するため視覚的に分かりやすく表示したものです。

基本的に過去のデータを集計して数値化され、今後の価格の動向を推測するために利用されています。

テクニカル指標には、トレンド系とオシレーター系があります。

メジャーなテクニカル指標4選

ここから、代表的なテクニカル指標をご紹介していきます。

FXに取り組む方なら、一度は聞いた事あるものばかりです。

どれもメジャーなテクニカル指標です。

テクニカル指標の数値には根拠をもった計算式があります。

この記事では数式に関しては記載していません。

EAなどを作成するような方以外は、テクニカル指標が示す情報を理解できれば充分です。

計算式を覚えても、トレード中に使う事はありません。

トレンド系のテクニカル指標2選

トレンド系のテクニカル指標は、トレンドの方向や勢いを判断するのに適しています。

移動平均線

移動平均線(MA)は、もっともよく使われているテクニカル指標だと思います。

ある一定期間の平均値をライン化して、チャート上に表示してくれるテクニカル指標です。

使い方としては1つの期間だけではなく、複数の期間のMAを表示させることが多いと思います。

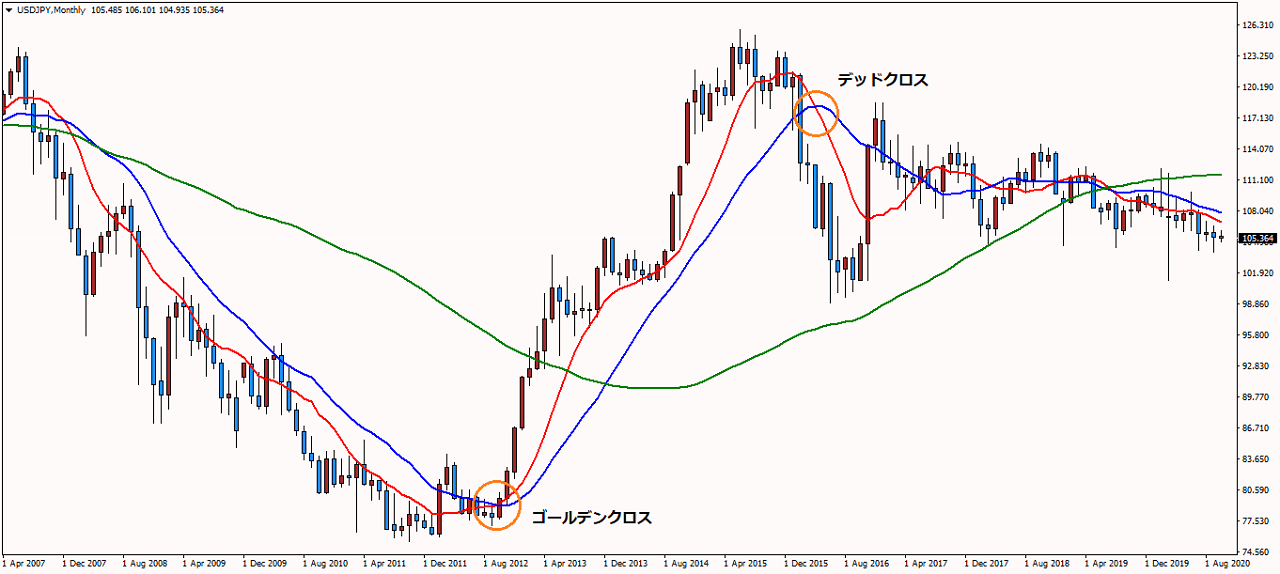

ちなみに下のチャートは、単純移動平均線(SMA)を表示しています。

期間の設定は、赤が10、青が20、緑が75になります。

単純移動平均、指数移動平均など種類もいろいろあります。

詳しくはこちらの記事でご紹介しています。

ボリンジャーバンド

ボリンジャーバンドも、移動平均線を基準に使っています。

統計学を使ったテクニカル指標で、価格の大半が一定の範囲に収まるという考え方を使っています。

中心の移動平均線から価格が離れている値幅で、相場の流れや勢いを判断していきます。

ローソク足が離れている値幅を見るために、バンドと呼ばれるラインをチャート上に表示しています。

このバンドは、移動平均線と価格の標準偏差を表しているらしいのですが、私もよくは分かりません。標準偏差とは統計でつかう用語らしいです。

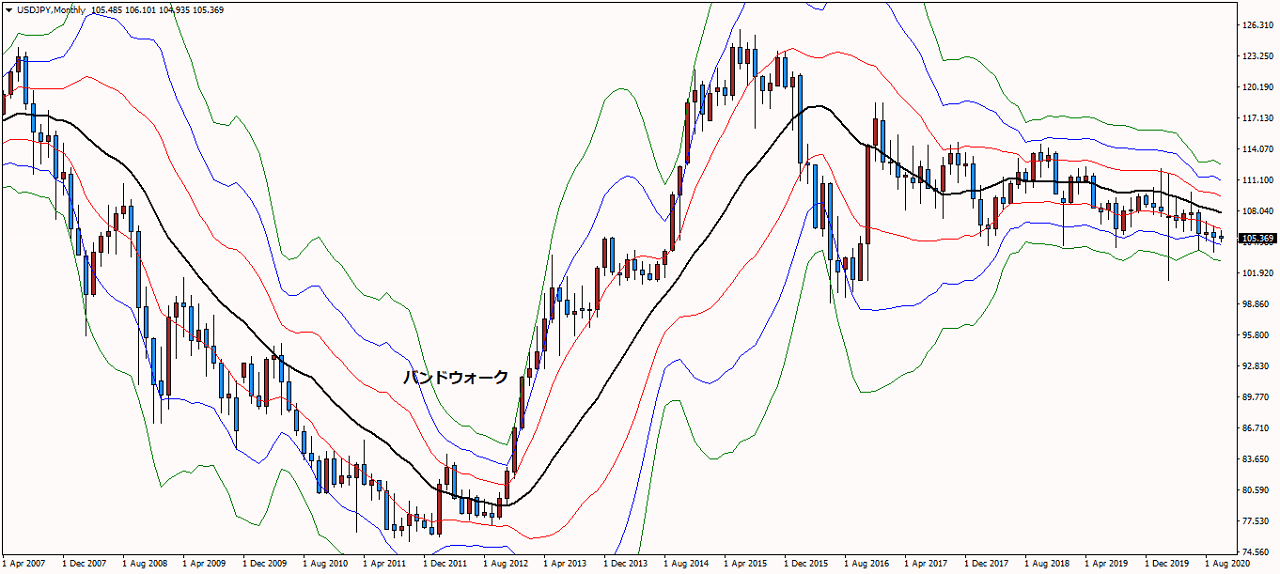

以下のチャートは、移動平均を20に設定したボリンジャーバンドです。

1σとー1σが赤、2σとー2σが青、3σとー3σが緑です。

ボリンジャーバンドの幅は、広がったり縮まったりします。

中心からの乖離率をσ(シグマ)という単位を使って表しています。

通常は1~3σまでの表示が多いと思います。

このバンドの伸縮とローソク足の位置で、相場の勢いを判断していきます。

2σからー2σまでに価格が収まる確率は約95%。

そのため2σとー2σにローソク足がタッチしたら、逆張りのサインとされています。

中心の移動平均線から大きく離れてバンドが広がっている時に、バンドに沿ってロウソク足が動くことをバンドウォークと呼びます。

バンドウォークは、一方向に強く価格が動いている時に見られます。

ボリンジャーバンドを使った手法は、バンドの間隔を利用したものが多いです。

オシレーター系のテクニカル指標2選

オシレーター系のテクニカル指標は、現在の相場が買われすぎか売られすぎかを判断するのに適しています。

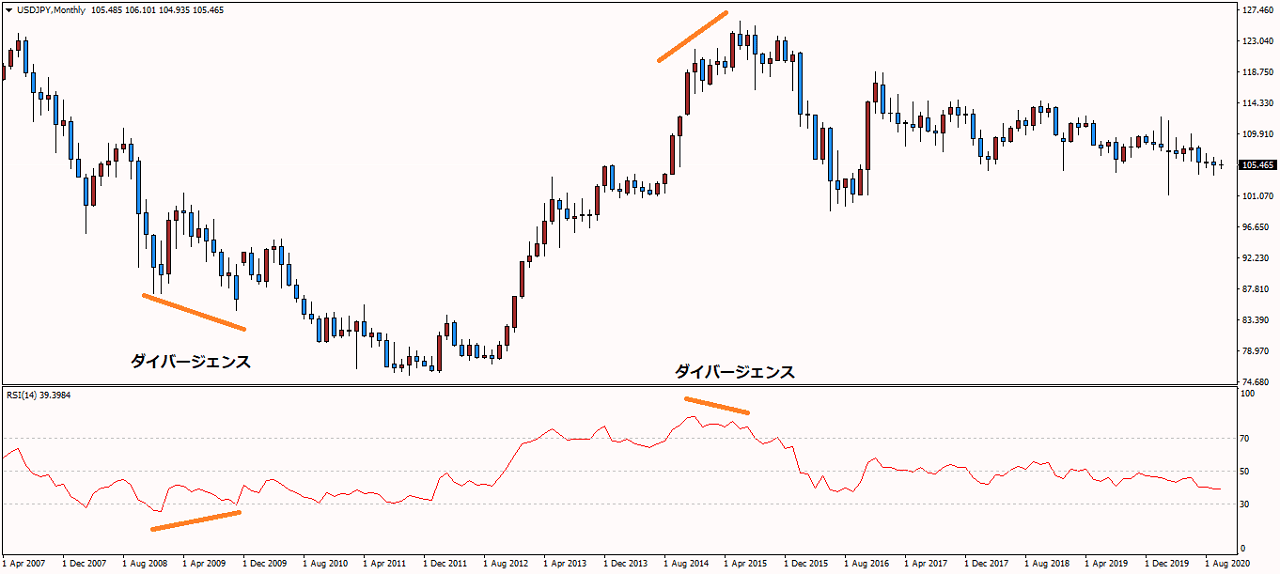

RSI

過去一定期間のレートの変動幅に対して上昇した分の割合を計算する事で、買われすぎか売られすぎかを判断していきます。

RSIについて詳しくは、以下の記事をご参照下さい。

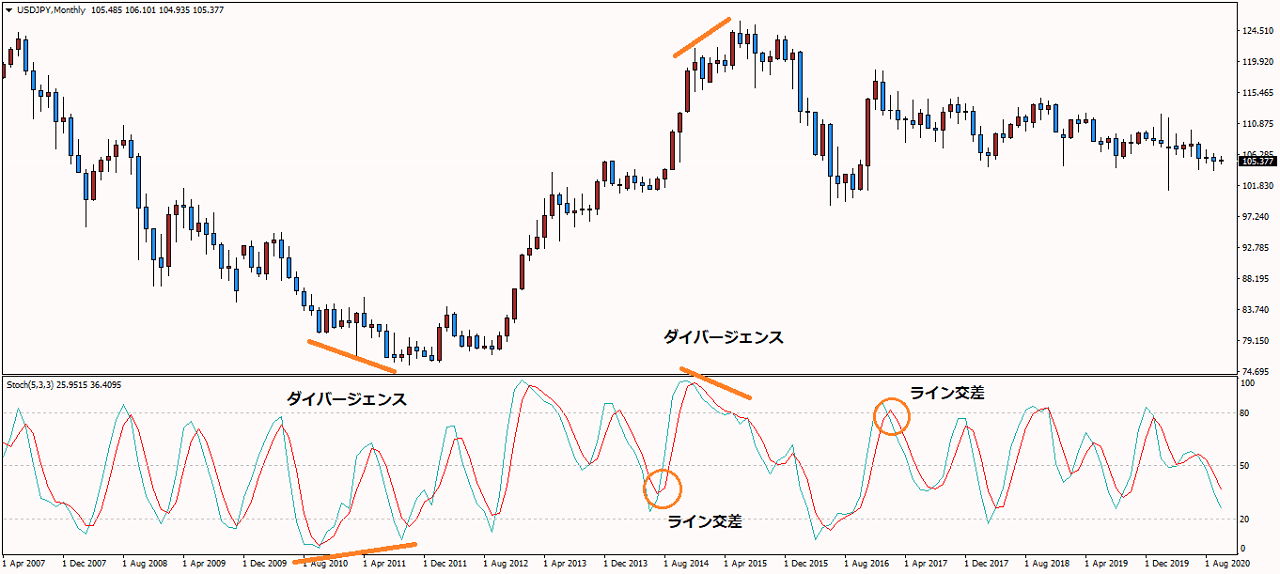

ストキャスティクス

過去一定期間の高値と安値の値幅に対して、現状のレートがどの位置にあるのかを示すことで買われすぎか売られすぎの判断をします。

%Kの設定値は5か9、%Dの設定値は3が多いようです。

以下のチャートは、%Kを5で設定しています。

判断基準の多くは、80%以上で買われすぎと判断して売り。

20%以下では売られすぎと判断して買いとしています。

また%Kと%Dのラインの交差で、売買のタイミングをとる事もできます。

- 80%付近でラインが交差して下降したら売り。

- 20%付近でラインが交差して上昇したら買い。

ストキャスティクスには、ファーストとスローがあります。

一般的にストキャスティクスというと、スローストキャスティクスの事を説明しているケースが多いです。

ストキャスティクス等オシレーター系テクニカル指標では、ダイバージェンスによる相場反転の予測法があります。

ダイバージェンスについてはこちらを参照下さい。

テクニカル指標を使う時の注意点

テクニカル指標はあくまでも予測

まず第一に、テクニカル指標は絶対ではないという事を理解しましょう。

現時点での価格から上昇するか下降するかを想定して、その方向にエントリーしていくのがFXのトレードです。

それまで上昇していたチャートに、テクニカル指標で反転するサインが出たとします。

サインがでたからといって、実際に反転して下降していく保証はどこにもありません。

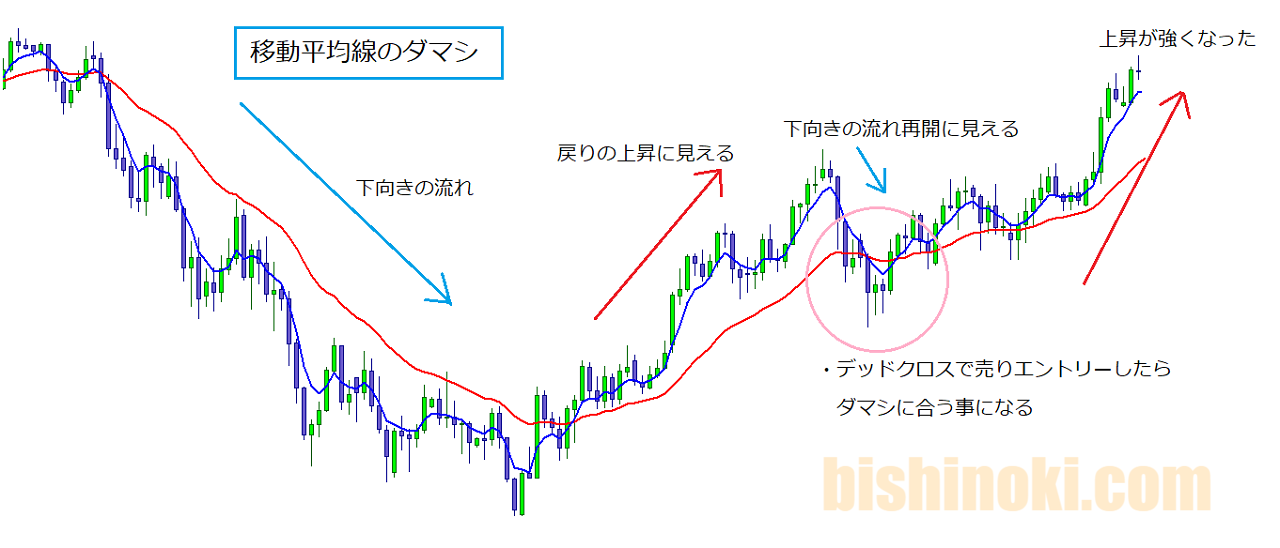

ダマシ

テクニカル指標にもダマシは見られます。

サイン通りになるように見えて、サインとは違う動きをしていく現象です。

- ゴールデンクロスして少し上昇したと思ったら、すぐにデッドクロスで急下降。

- 2σにタッチして下降すると思ったら、突き抜けてぐんぐん上昇

- ダイバージェンスが出たのに反転下降しない

これらダマシを避ける確実な方法はありません。

ダマシの存在があるので、トレードでは損切りがとても重要になってきます。

設定値は一般的な数値にする事

テクニカル指標が機能する理由の一つに、多数のトレーダーが同じものを見ている事にあります。

みんなが同じテクニカル指標で判断して、同じようなポイントでエントリーや決済をしている。

そのため、ローソク足の動きがテクニカル指標で予測した通りに動いていきます。

一人だけ珍しい数値を使ってテクニカル指標を設定。

他のトレーダーとは違ったタイミングで判断していく。

たしかに独自の設定値で手法を構築している上級者もいます。

ですが・・・

相場観どころかチャートにすら慣れていない方がオリジナルを気取っても意味なし!

まずはみんなと同じ設定値のテクニカル指標を見る事。

そして、テクニカル指標の動き方の特徴と相場観を養う事を目標にしていきましょう。

巷の必勝法を簡単に信じない

テクニカル指標を使ったエントリー手法は多々あります。

実はどれも、必勝法があるように見せるのは難しくありません。

- 過去チャートに合わせてテクニカル指標の設定を変える

- その手法に合致する相場環境のチャートだけ見せる

他にもやり方は色々。

あたかも全勝の必勝法に見えてしまいます。

紹介されているすべての手法がウソとは言いません。

その手法が有料なら購入するのは自由。

ですが・・・詐欺まがいが多いのもFX商材の実情です。

ホントに使える手法は、必ず欠点も指摘してくれています。

例えば「トレンド相場向きで、レンジ相場では使えない」など、きちんとした説明がされています。

「有料だから勝てる」「無料だから勝てない」

こんなことは絶対にありえません。

テクニカル指標に限らず、FXをするならあせらず正しい知識の習得から始めましょう。

最後は自分の目を信じるしかありません。

話がそれてしまいましたが、くれぐれも「簡単に稼げる」にダマされないで下さい。

何事にも努力は必要です。

まとめ

エントリーや決済のルールがどうしても守れない方は、テクニカル指標でガチガチのルールを作ってしまう方法もあります。

予測のためのツールであるテクニカル指標ですが、ルールを守る目印にする事もできます。

テクニカル指標は種類も多く、使い方もいろいろ応用できます。

まずは基本的な使い方を覚える事。

慣れてきたら、独自の使い方を考えて検証してみるのも楽しいですよ。

コメント